- Тесты на Антибиотики в молоке

- Тест на отпределение ингибирующих

- Лабораторное оборудование

- Центрифуги

- Индикаторные полоски

- Автоклавы

- Весы

- Термометры

- Упаковка

- АТФ-мониторинг PureTrust

- АТФ-мониторинг PIONEERPRODUKT CleanTrust

- Подложки MICROFAST®

- Питательные среды

- Палочки для мороженого

- Расходные материалы

- Моющие и дезинфицирующие средства

- Средство для обработки

- Фильтры для молока

- Салфетки

- Перчатки

- Отбор Проб

Positive Technologies сообщила о влиянии санкций США на планы по IPO

Специализирующаяся на кибербезопасности компания Positive Technologies планирует сократить сроки размещения акций на бирже в связи с введением против нее санкций США. Об этом в интервью РБК рассказал ее гендиректор Юрий Максимов. Он не назвал конкретные сроки размещения, но уточнил, что через месяц-два «паника уйдет» и «профессиональное сообщество поймет, как дальше будет развиваться компания».

Глава Positive Technologies рассказал о влиянии санкций США на бизнес Технологии и медиа

В середине марта «Коммерсантъ» со ссылкой на источники сообщил о планах Positive Technologies провести IPO на Московской бирже, разместив до 10% акций. Объем размещения может составить до $200–300 млн, если к концу 2021 года стоимость компании достигнет $2–4 млрд, писало издание. По данным Telegram-канала SecAtor, Positive Technologies оценивает себя в $1 млрд, а FORBES приводил цифру в $580 млн.

Video

Максимов уточнил, что IPO — это один из возможных инструментов становления компании публичной. Сам он в качестве более вероятного варианта рассматривает прямое размещение на бирже (direct listing), когда акционеры компании могут начать совершать операции на бирже. «При классическом IPO предполагается массовая продажа, причем в большей степени ориентированная на фонды», но цель сделать Positive Technologies публичной заключается не в привлечении инвестиций, а в поиске совладельцев, которые смогут привнести в бизнес «советы, примеры, осознание». В частности, компания рассчитывает, что покупателями акций выступят айтишники. При этом, по словам Максимова, сейчас между акционерами компании идет торг о том, кто и в каком объеме будет выделять акции для представления их рынку, потому что все они «очень верят в компанию и поэтому не хотят продавать свои акции».

PIONEER MEIZHENG BIO-TECH (5 in1) JC0871/ Экспресс-тесты для определения остаточного количества β-лактамов, тетрациклинов, хлорамфеникола, стрептомицинов, цефтиофура в молоке, молочной сыворотке.

PIONEER MEIZHENG BIO-TECH (5 in1) JC0871/ Экспресс-тесты для определения остаточного количества β-лактамов, тетрациклинов, хлорамфеникола, стрептомицинов, цефтиофура в молоке, молочной сыворотке. PIONEER MEIZHENG BIO-TECH (5 in1) JC1165 / Экспресс-тесты для определения остаточного количества галофугинона, флавомицина, новобиоцина, флуниксина, дексаметазона/преднизолона в молоке, молочной сыворотке

PIONEER MEIZHENG BIO-TECH (5 in1) JC1165 / Экспресс-тесты для определения остаточного количества галофугинона, флавомицина, новобиоцина, флуниксина, дексаметазона/преднизолона в молоке, молочной сыворотке Экспресс-тесты для определения остаточного количества тетрациклинов в мясе

Экспресс-тесты для определения остаточного количества тетрациклинов в мясе Экспресс-тесты PIONER 5 в 1 для определения тиамфеникола, мелоксикама, колистина, триметоприма, сульфаниламидов

Экспресс-тесты PIONER 5 в 1 для определения тиамфеникола, мелоксикама, колистина, триметоприма, сульфаниламидов Экспресс-тесты PIONER 5 в 1 для определения сульфаниламидов, тилозина, тилмикозина, линкомицина, эритромицина, фторхинолонов

Экспресс-тесты PIONER 5 в 1 для определения сульфаниламидов, тилозина, тилмикозина, линкомицина, эритромицина, фторхинолонов Экспресс-тесты для определения остаточного количества фторхинолонов, эритромицина, линкомицина, тилозина и тилмикозина в молоке, молочной сыворотке

Экспресс-тесты для определения остаточного количества фторхинолонов, эритромицина, линкомицина, тилозина и тилмикозина в молоке, молочной сыворотке- Экспресс-тесты 4 в 1 для определения остаточного количества неомицина, канамицина, гентамицина, спектиномицина в молоке, молочной сыворотке

- PIONEER MEIZHENG BIO-TECH (5 in 1) JC0726 /Экспресс-тесты для определения остаточного количества Бацитрацина, ансамицинов, клиндамицина, спирамицина, флорфеникола в молоке, молочной сыворотке

- Экспресс-тесты для определения остаточного количества β-лактамов, тетрациклинов, хлорамфеникола, стрептомицинов в молоке, молочной сыворотке

- PIONEER MEIZHENG BIO-TECH (5 in1) JC0586 - Тесты на антибиотики 5 в 1 / Экспресс-тесты для определения остаточного количества β-лактамов, тетрациклинов и цефалексина в молоке, молочной сыворотке

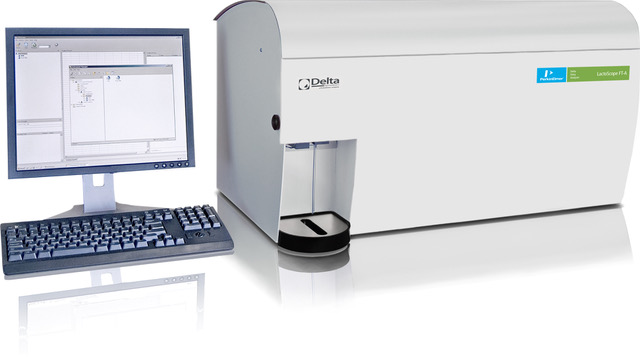

LactoScope FT-A - универсальный анализатор жидких молочных продуктов

LactoScope FT-A - универсальный анализатор жидких молочных продуктов Термометр молочный ТС-4М (Россия)

Термометр молочный ТС-4М (Россия) Анализатор влагосодержания MB23 (Ohaus)

Анализатор влагосодержания MB23 (Ohaus) Термостаты суховоздушные ТС ( СКТБ, Смоленск)

Термостаты суховоздушные ТС ( СКТБ, Смоленск) Пробоотборник Bürkle Qualirod конический глубина погружения 120 и 170 мм

Пробоотборник Bürkle Qualirod конический глубина погружения 120 и 170 мм Анализатор влагосодержания MB90/МВ120 (Ohaus)

Анализатор влагосодержания MB90/МВ120 (Ohaus)- Стол передвижной БА-CL- Х.Х ПС TR

- Портативный рН-метр/ОВП-метр/термометр HI 8424 (pH/ORP/T)

- Мешалка магнитная Таглер ММ-135 (без подогрева)

- Бутирометры для молока, сливок, обезжиренного молока и пахты

- Вискозиметр VISCO

- Молокомер MKV

- Фильтрующий элемент для прибора ОЧМ диаметром 35мм (100шт. / упк.)

- Охлаждающие инкубаторы Memmert IPP (Германия)

- Складной термометр Testo 103

Бумага упаковочная крепированная противокоррозионная УНИК 14-70 ТУ 5453-003-05773103-2005

Бумага упаковочная крепированная противокоррозионная УНИК 14-70 ТУ 5453-003-05773103-2005 Бумага для прямой упаковки KH PACK®

Бумага для прямой упаковки KH PACK® Крышка

Крышка Мешки бумажные

Мешки бумажные Палочка для мороженого

Палочка для мороженого Технология SkivingandHemming

Технология SkivingandHemming- Коррексы для салатов

- Коррексы для десертов

- Асептическая упаковка GableTop

- Бумага для микрогофры

- Картонная упаковка для молока и кисломолочных продуктов

- Пергамент

- Бумага для тарталеток KH PACK®

- Коррексы для кондитерских изделий

- Картон

Вспомогательные вещества для сахарной продукции

Вспомогательные вещества для сахарной продукции Среды общего назначения НПЦ «Биокомпас-С» (г. Углич)

Среды общего назначения НПЦ «Биокомпас-С» (г. Углич) Чашка Петри 90 мм

Чашка Петри 90 мм Палочки для мороженого Магнум (фигурные)

Палочки для мороженого Магнум (фигурные) Технология J-Bottom

Технология J-Bottom Пепсин свиной сывороточный

Пепсин свиной сывороточный- Палочки для мороженого Стандарт 93

- Вафельный стаканчик и конус

- Палочки для мороженого (с логотипом)

- Палочки для мороженого Стандарт 114

- Палочки для мороженого (круглые)

Карандаши для маркировки животных

Карандаши для маркировки животных Стакан для дезинфекции сосков вымени (невозвратный)

Стакан для дезинфекции сосков вымени (невозвратный) Бандаж самоклеющийся для копыт

Бандаж самоклеющийся для копыт Электрический погонщик скота

Электрический погонщик скота Перчатки из латекса (удлинённая манжета с валиком), (цвет синий, упаковка 50 штук)

Перчатки из латекса (удлинённая манжета с валиком), (цвет синий, упаковка 50 штук) Кислотное моющее средство (20л / 24кг)

Кислотное моющее средство (20л / 24кг)- Кольца резиновые для кастрации

- Кружка для сдаивания первых струек молока.

- Мыло жидкое «Prestige» (желтое, зеленое, красное) 5 л

- Нож Копытный

- Средство для обработки вымени перед доением (20 л)

- Средство дезинфицирующее с моющим эффектом (10кг)

- Шприц пластиковый 150мл

- Антибрык

- Дренчер для выпойки телят с жестким зондом

MicroFast® Coliform & E.coli Count Plate Подложка для определения количества E.coli и колиформных бактерий (каталожный номер LR1007)

MicroFast® Coliform & E.coli Count Plate Подложка для определения количества E.coli и колиформных бактерий (каталожный номер LR1007) MicroFast® Enterobacteriaceae Count Plate Подложка для определения количества энтеробактерий (каталожный номер LR1011)

MicroFast® Enterobacteriaceae Count Plate Подложка для определения количества энтеробактерий (каталожный номер LR1011) MicroFast® Environmental Listeria Count Plate Подложка для определения количества листерий в образцах окружения (каталожный номер LR1008)

MicroFast® Environmental Listeria Count Plate Подложка для определения количества листерий в образцах окружения (каталожный номер LR1008) Подложка для определения КМАФАнМ (каталожный номер LR1001)

Подложка для определения КМАФАнМ (каталожный номер LR1001) Подложка для определения количества дрожжей и плесневых грибов (каталожный номер LR1003) MicroFast® Yeast & Mold Count Plate

Подложка для определения количества дрожжей и плесневых грибов (каталожный номер LR1003) MicroFast® Yeast & Mold Count Plate MicroFast® Bacillus cereus Count Plate, Подложка для определения Bacillus cereus (каталожный номер LR1010)

MicroFast® Bacillus cereus Count Plate, Подложка для определения Bacillus cereus (каталожный номер LR1010)- MicroFast® Lactic Acid Bacteria Count Plate Подложка для определения Молочнокислых микроорганизмов ( каталожный номер LR1312)

- Подложка для определения кол-ва стафилококков (Каталожный номер LR1005) MicroFast® Staphyloccocus aureus Count Plate

- MicroFast® Salmonella Count Plate (SAL), Подложка для определения количества сальмонеллы в образцах продуктов и окружения (каталожный номер LR1006)

- MicroFast® Staphyloccocus aureus Confirmation Plate Диски для подтверждения Staph.aureus (каталожный номер LR1005Q)

- Подложка для определения количества колиформных бактерий (каталожный номер LR1002) MicroFast® Coliform Count Plate

- Подложка для ускоренного определения КМАФАнМ, (каталожный номер LR1321)

- Микробиологические подложки MicroFast®

Бригадир КСУП "Племзавод "Россь" Волковысского района: мы все работаем на большой урожай21.09.2025

Бригадир КСУП "Племзавод "Россь" Волковысского района: мы все работаем на большой урожай21.09.2025 Почти 40% биржевого экспорта белорусской сельхозпродукции в Россию пришлось на долю Московской области 20.09.2025

Почти 40% биржевого экспорта белорусской сельхозпродукции в Россию пришлось на долю Московской области 20.09.2025 БУТБ будет сотрудничать с торгово-промышленной палатой Камчатского края 19.09.2025

БУТБ будет сотрудничать с торгово-промышленной палатой Камчатского края 19.09.2025- Беларусь и Владимирская область проработают новые направления сотрудничества в биржевой сфере18.09.2025

- В передовом хозяйстве ОАО "Городилово" используют наработки ученых и поощряют поездкой на море18.09.2025

- Беларусь и Египет договорились об активизации диалога в биржевой сфере 17.09.2025

- Минсельхозпрод изменил минимальные экспортные цены на отдельные товары17.09.2025

- Поставки продукции и совместные проекты. Гомельская область и провинция Цзилинь развивают партнерство 17.09.2025

- Промкооперация, АПК, медицина. Определены ключевые направления работы Гродненской и Пензенской областей 17.09.2025

- Сколько сельхозпродукции произвели в Беларуси за январь-август этого года, рассказали в Белстате 17.09.2025

- С работников АПК в Могилевском районе необоснованно удерживали деньги, вмешалась прокуратура17.09.2025

- Экспорт белорусского продовольствия в I полугодии вырос на 13%13.09.2025

- Вручены призы 206-го тура игры "Удача в придачу!"12.09.2025

- От уникальных угощений до дерева желаний. Чем удивлял Сырный фестиваль "Молочного Мира" в Гродно12.09.2025

- Современную МТФ на 777 голов дойного стада строят в Свислочском районе11.09.2025

- Валовое производство молока в Беларуси выросло на 6,5%11.09.2025

Россия зарегистрировала новый штамм вируса, вызывающего диарею у крупного рогатого скота19.09.2025

Россия зарегистрировала новый штамм вируса, вызывающего диарею у крупного рогатого скота19.09.2025 Россия и Китай нацелились на расширение торговли агропродовольственной продукцией19.09.2025

Россия и Китай нацелились на расширение торговли агропродовольственной продукцией19.09.2025 Новый дрон для мониторинга скота: инновации в агросекторе от МАИ19.09.2025

Новый дрон для мониторинга скота: инновации в агросекторе от МАИ19.09.2025- Меры по предотвращению распространения эпизоотий обсудили на заседании вице-премьера РФ19.09.2025

- Группа «ПРОДО» запускает программу кросс-функционального обучения для работников птицефабрик19.09.2025

- Бывший управляющий птицефабрики должен вернуть 4,8 млн рублей из-за неэффективного управления19.09.2025

- МЭР фиксирует дефляцию на продуктовом рынке РФ на фоне роста мировых цен19.09.2025

- В Краснооктябрьском сельском поселении введены ограничения из-за бруцеллеза19.09.2025

- Рост цен на говядину в России продолжится: эксперты прогнозируют дальнейшее подорожание19.09.2025

- Производство хамона в Ленобласти расширится на 1,3 миллиарда рублей19.09.2025

- Челябинский фермер погасил долг по ДТП продукцией собственного хозяйства19.09.2025

- Качество куриного мяса в Нижегородской области вызывает опасения: выявлены сальмонеллы и листерии19.09.2025

- Новый порядок GMP-инспекции для производителей ветеринарных препаратов вступит в силу в 2026 году19.09.2025

- Фермер из Коми удвоил производство мяса благодаря государственному гранту18.09.2025

- Предпринимателя в Кирове оштрафовали за продажу шаурмы с сомнительным мясом18.09.2025

- Ставропольский край нацелен на увеличение экспорта сельскохозяйственной продукции в Африку18.09.2025

10 причин взять депозит04.05.2025

10 причин взять депозит04.05.2025 Зеленский ввел санкции против внука де Голля, Мизулиной и Гуцул21.09.2025

Зеленский ввел санкции против внука де Голля, Мизулиной и Гуцул21.09.2025 ЕК предложила снизить потолок цен на нефть из России до $47,6 за баррель20.09.2025

ЕК предложила снизить потолок цен на нефть из России до $47,6 за баррель20.09.2025- Еврокомиссия предложила ограничить доступ России к технологиям ИИ20.09.2025

- В Испании поддержали использование активов России для помощи Украине20.09.2025

- ЕС намерен ввести санкции против платежной системы «Мир»20.09.2025

- Демократы призвали ужесточить санкции против российских энергоносителей20.09.2025

- Reuters узнал предложение ЕК по точной дате запрета российского СПГ19.09.2025

- ЕК сообщила, что «скоро будут подробности» по санкциям против России19.09.2025

- Handelsblatt раскрыла планы ЕС по ужесточению санкций против России18.09.2025

- Путин продлил действие контрсанкций на два года18.09.2025

- В ЕС заподозрили ловушку в условии Трампа о Китае и пошлинах17.09.2025

- МИД объяснил, почему Россия не ставит перед США вопрос об отмене санкций17.09.2025

- Роспатент отказал Renault в регистрации измененного товарного знака17.09.2025

- Песков заявил об открытости России к переговорам по Украине17.09.2025

- Bloomberg узнал сроки проработки новых санкций G7 против России17.09.2025

В Британии предупредили о риске для миллионов из-за супербактерий06.01.2025

В Британии предупредили о риске для миллионов из-за супербактерий06.01.2025 Суд в Москве встал на сторону индийской компании в споре с Минздравом26.11.2024

Суд в Москве встал на сторону индийской компании в споре с Минздравом26.11.2024 Ученые оценили рост смертности из-за устойчивых к лекарствам бактерий29.10.2024

Ученые оценили рост смертности из-за устойчивых к лекарствам бактерий29.10.2024- В доме отравившейся семьи нашли антибиотик для скота и пестициды29.10.2024

- «Известия» сообщили о нехватке широко применяемых антибиотиков в России29.10.2024

- Минздрав назвал недостоверными данные о нехватке антибиотиков29.10.2024

- Ученые предупредили об угрозе возвращения допенициллиновых времен29.10.2024

- В Минздраве рассказали, как менялось отношение к антибиотикам в пандемию07.05.2024

- ВОЗ объяснила риски приема антибиотиков «на всякий случай»06.05.2024

- Врачи напомнили о порочной практике после решения властей по антибиотикам25.04.2024

- Минздрав убрал антибиотики и гормоны из стандарта лечения ОРВИ25.04.2024

- Антибиотики в масле: миф или реальность?06.03.2024

- Антибиотики в сметане: миф или реальность?05.03.2024

- Антибиотики в козьем молоке: влияние, проблемы и меры контроля16.02.2024

- Японцы прекратят выпуск в России популярного антибиотика вильпрафен23.12.2023

- Антибиотики в Молоке21.12.2023

Антибиотики в минтае25.02.2024

Антибиотики в минтае25.02.2024 Антибиотики в селедке: миф или реальность?12.02.2024

Антибиотики в селедке: миф или реальность?12.02.2024 Антибиотики в окуне10.02.2024

Антибиотики в окуне10.02.2024- Антибиотики в кильке: факты и мифы10.02.2024

- Антибиотики в тунце: важная проблема здоровья и экологии09.02.2024

- Антибиотики в мясе30.01.2024

- Антибиотики в чебуреках: миф или реальность?29.01.2024

- Антибиотики в котлетах: проблема или миф?18.01.2024

- Антибиотики в Курице: Где Сосредоточена Высшая Концентрация?17.01.2024

- Антибиотики в карпе17.01.2024

- Где в Курице Больше Антибиотиков: Реальность и Предостережения16.01.2024

- Антибиотики в Лососе: Безопасность и Качество Продукта16.01.2024

- Антибиотики в Индейке15.01.2024

- Антибиотики в Сале: Реальность и Вопросы Безопасности15.01.2024

- Антибиотики в Жареных Пельменях: Факты, Риски и Как Обеспечить Безопасность15.01.2024

- Антибиотики в сосисках14.01.2024

Антибиотики в кофе: мифы и реальность03.05.2025

Антибиотики в кофе: мифы и реальность03.05.2025 Вилы кованые: 10 интересных фактов16.05.2024

Вилы кованые: 10 интересных фактов16.05.2024 Бассейн и похудение: 10 интересных фактов10.03.2024

Бассейн и похудение: 10 интересных фактов10.03.2024- Тесты на антибиотики в молоке - 10 интересных фактов07.03.2024

- Чистим чайник от накипи, 10 интересных фактов...06.03.2024

- Антибиотики в пиве: 10 интересных фактов04.03.2024

- Дикий кабан, как выжить...01.03.2024

- Гнойны мастит, 10 инстересных фактов27.02.2024

- Лимон и алкоголь: 10 интересных фактов25.02.2024

- Мята - 10 интересных фактов25.02.2024

- Дикий кабан, 10 интересных фактов20.02.2024

- Дикий кабан и домашняя свинья: сравнение и преимущества20.02.2024

- Творог, 10 интересных фактов20.02.2024

- 10 Интересных фактов о молоке19.02.2024

- Как очистить унитаз - 10 интересных фактов (Кислота против щелочи)18.02.2024

- Козье молоко: 10 интересных фактов16.02.2024

Дикроцелиоз у КРС09.03.2024

Дикроцелиоз у КРС09.03.2024 Демодекоз у КРС01.03.2024

Демодекоз у КРС01.03.2024 Гнойный мастит КРС27.02.2024

Гнойный мастит КРС27.02.2024- Гиподерматоз у КРС20.02.2024

- Гемонхоз у КРС11.02.2024

- Бурситы у КРС30.01.2024

- Бруцеллез у КРС29.01.2024

- Бронхопневмония у телят27.01.2024

- Бронхит у КРС26.01.2024

- Болезнь Мортелларо у КРС24.01.2024

- Беломышечная болезнь у КРС23.01.2024

- Бабезиоз КРС22.01.2024

- Ацидоз КРС20.01.2024

- Артрит у КРС20.01.2024

- Анаплазмоз у КРС18.01.2024

Антибиотики при кашле: когда они необходимы и когда нет11.02.2024

Антибиотики при кашле: когда они необходимы и когда нет11.02.2024 Борьба с контрабандой, переориентация грузов. Как работают белорусские таможенники21.09.2025

Борьба с контрабандой, переориентация грузов. Как работают белорусские таможенники21.09.2025 Как будут регулировать интернет-торговлю в Беларуси? МАРТ предложил обсудить проект указа 20.09.2025

Как будут регулировать интернет-торговлю в Беларуси? МАРТ предложил обсудить проект указа 20.09.2025- В Гродно работник СТО взял автомобиль, который сдали для химчистки, и попал в ДТП19.09.2025

- Основная причина пожаров в Могилевской области в этом году - неосторожное обращение с огнем 19.09.2025

- Вели себя неадекватно в зоопарке и снимали на видео: в Минске задержали двоих нарушителей порядка 19.09.2025

- В Гомельской области мужчина выстрелил из пневматики по ногам дочери, возбуждено уголовное дело 19.09.2025

- На Корсике самолет долго не мог приземлиться из-за уснувшего авиадиспетчера18.09.2025

- Прокуратура Верхнедвинского района выявила социально опасное положение ребенка после трансляции в TikTok18.09.2025

- Велосипедист погиб в ДТП с грузовиком в Вилейском районе18.09.2025

- ГАИ Могилевской области за прошедшие выходные оштрафовала 77 пешеходов 17.09.2025

- В Витебской области за выходные задержали 12 нетрезвых водителей17.09.2025

- "Белгоспищепром": наши производители напитков постоянно работают над освоением новых технологий17.09.2025

- "Это даже не проблема - это дисфункция!" Откуда берутся проблемы с эрекцией и что делать?14.09.2025

- Управляемое пьяным водителем авто врезалось в другое на перекрестке в Минске14.09.2025

- Пьяный минчанин-бесправник угнал такси и врезался в жилой дом13.09.2025

Персоны

Наши Партнеры

Топ 10 Предприятий

Тесты на Антибиотики в Молоке

- Экспресс-тесты для определения остаточного количества β-лактамов, тетрациклинов, хлорамфеникола, стрептомицинов в молоке, молочной сыворотке

- ТЕСТ-НАБОР для определения ингибирующих PIONEERPRODUKT® DASH-TEST, WC0040

- PIONEER MEIZHENG BIO-TECH (5 in1) JC0586 - Тесты на антибиотики 5 в 1 / Экспресс-тесты для определения остаточного количества β-лактамов, тетрациклинов и цефалексина в молоке, молочной сыворотке

- PIONEER MEIZHENG BIO-TECH (5 in1) JC0871/ Экспресс-тесты для определения остаточного количества β-лактамов, тетрациклинов, хлорамфеникола, стрептомицинов, цефтиофура в молоке, молочной сыворотке.

- PIONEER MEIZHENG BIO-TECH (5 in1) JC1165 / Экспресс-тесты для определения остаточного количества галофугинона, флавомицина, новобиоцина, флуниксина, дексаметазона/преднизолона в молоке, молочной сыворотке